Trasfondo:

El Programa de Asistencia Directa al Comprador o HBA, en adelante referida como el Programa, es administrado por Autoridad para el Financiamiento de la Vivienda (AFV), mediante una subvención de $295,000,000.00 para cubrir pronto y gastos de cierre en transacciones de compraventa de una residencia principal. El mismo va dirigido a compradores de ingresos bajos y moderados con necesidad urgente de vivienda.

Este Programa de AFV es trabajado en conjunto con varias instituciones financieras, como Oriental Bank, sin embargo, la determinación final de elegibilidad es de la AFV.

Uso de los fondos

- Hasta el 100% del pronto

La asistencia para cubrir gastos de cierre y prontos son una segunda hipoteca silente sin términos de pago de hasta un máximo de:

- $45,000 por cada transacción de compraventa elegible bajo el programa

- $55,000 por cada transacción de compraventa elegible en la que el comprador sea un personal Esencial de Recuperación o “Critical Recovery Workforce (CRW/ First Responder)”.

- Para identificar cuáles son los trabajadores elegibles, acceda la lista aquí.

- Además, está disponible un incentivo adicional de $5,000 para las familias que interesen comprar una residencia en un casco urbano designado e identificado por el programa.

- Para validar si la propiedad ubica en un centro urbano, según definido por el Programa, identifica los centros urbanos elegibles para la asistencia adicional a través de estos enlaces. El mapa delimita las zonas del casco urbano.

Requisitos del Programa

El suscriptor de la AFV evaluará la habilidad del prestatario de pagar los pagos mensuales de hipoteca y la viabilidad financiera a largo plazo de la compra. El Suscriptor evaluará el índice de endeudamiento (back-end ratio) y calculará la cantidad de subsidio requerida para reducir este índice lo más cerca del treinta-y-seis por ciento (36%).

Determinación de elegibilidad

- No debes tener una propiedad al momento de solicitar la ayuda.

- Ciudadanos norteamericanos con edad legal para contratar o individuos con residencia legal en los Estados Unidos.

- El ingreso familiar no debe exceder el 120% de la media de límite de ingreso según establecido por HUD. Hacer referencia a tabla de ingresos que se incluye más adelante.

- Propiedades elegibles.

Condiciones de aprobación

La aprobación de la solicitud de préstamo está sujeto a la capacidad y habilidad de los solicitantes para asumir el pago de una hipoteca y de la propiedad utilizada como colateral del préstamo.

Términos del préstamo

- Interés fijo

- 30 años

- Préstamos “balloon” o de interés variable no son elegibles.

Gastos de cierre

El Programa podrá cubrir gastos de cierre razonables y habituales, incluyendo, sin limitación, el informe de crédito, tasación de la propiedad, los gastos de originación del préstamo, fondos en custodia (“escrow”), registro, honorarios del notario, cargos de transferencia de título, seguro de título, estudios de título u otros costos similares para compradores LMI.

Los costos de cierre son regulados por la Oficina para la Protección Financiera del Consumidor.

La Divulgación de Cierre detalla los cargos y tarifas que un prestatario deberá pagar como parte del proceso de cierre. Estos costos no tienen ninguna tolerancia o diez por ciento (10%) de tolerancia a cambios. Normalmente, estos costos varían entre tres a seis por ciento (3-6%) del precio de compra. Debido a que estos costos son estrictamente regulados, la AFV considerará los costos de cierre como razonables, siempre y cuando estos costos cumplan con la regla de Hipoteca Calificada y directrices regulatorias sobre hipotecas que apliquen.

Usos inelegibles de los fondos del Programa

- El pago vencido de contribuciones sobre la propiedad (CRIM)

- Gastos que por costumbre son pagados por el vendedor y el comprador acuerda cubrirlo, por ejemplo: gastos legales, sellos y comprobantes de la cancelación de la hipoteca a saldar

- Cancelación de hipotecas existentes

- Cancelación de deudas para ser factible la transacción, entre otros

Usos de la propiedad

La propiedad deberá ser la vivienda principal de los solicitantes compradores y/o de los miembros de su familia.

Tipos de préstamos

- Federal Housing Administration (FHA)

- USDA/ Rural Development

- Veteran Affairs (VA)

- Convencionales Conformes FNMA con un CLTV de hasta 97% con seguro hipotecario privado (MGIC)

Límite de precio de venta

El precio de venta de la propiedad no debe exceder los límites del préstamo FHA o el valor tasado, lo que sea menor. El precio de venta no puede ser mayor al valor tasado.

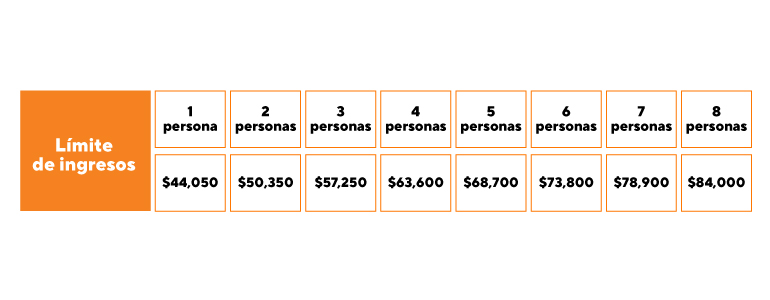

Límite de ingresos

Para efectos del cálculo de límite de ingreso del programa, se considerarán los ingresos de todos los mayores de 18 años que sean miembros de la composición familiar que vivirán en la propiedad.

Se incluye la tabla de Límites de Ingreso para todas las áreas de Puerto Rico para el Año Fiscal 2021 Ajustada por la Guía Federal de Pobreza.

Requisitos de elegibilidad de la propiedad

- Propiedades residenciales de 1 a 2 unidades de vivienda. Puede ser casas, apartamentos, “townhouses” y “row houses”.

- Debe estar lista para ser ocupada.

- Se permitirán a los solicitantes adquirir hogares que requieren reparaciones menores, siempre y cuando se cumplan con los siguientes criterios:

- Los fondos del Programa no serán utilizados para reparaciones.

- Reparaciones y mejoras están cubiertos bajo la hipoteca del solicitante.

- Reparaciones y mejoras están limitados a aquellas identificadas en el informe de tasación de la propiedad.

- Las mejoras requeridas no son estructurales por naturaleza y no exceden $35,000.

- De ser un proyecto nuevo, debe tener un permiso de uso.

- Todas las propiedades construidas en o antes del 1978 se requiere una inspección de plomo. Si el comprador lo solicita, los vendedores deben proporcionar a los compradores de viviendas un período de diez (10) días para realizar una inspección de la pintura o una evaluación de riesgos. (Los compradores tienen la opción de indicar que no desean realizar esta inspección en el Lead Base Paint Hazard HUD Disclosure). Si el solicitante decide hacer la inspección y la propiedad resulta que tiene plomo la misma se descalifica del Programa.

- Si la propiedad en la evaluación ambiental se determina que no es elegible, debe determinarse que se encuentra en una zona inundable para que ésta sea reconsiderada y se necesite una certificación de que no está en una zona inundable o LOMA (Letter of Map Amendment).

- Debe cumplir con la una evaluación ambiental realizada por el Departamento de Vivienda.

- Debe cumplir con los “Minimum Property Requirements” (MPR) en propiedades existentes o “Minimum Property Standards” (MPS) en viviendas nuevas, según definidos por HUD y requisitos de colateral del inversionista del préstamo.

Propiedades inelegibles para el Programa

- Propiedades localizadas en zonas propensas a inundación (“Special Flood Hazard Area”).

- Propiedades localizadas en zona marítimo terrestres (“costal barriers”).

- A discreción de la AFV pudieran concederse excepciones en propiedades construidas cercas de aeropuertos.

Loan to value

Según el máximo del tipo de préstamo solicitado. El Programa constituye una segunda hipoteca por la cantidad de la asistencia del programa. El “combined loan to value” (CLTV) máximo dependerá del tipo de producto o hipoteca que se solicite.

Asesoría financiera

El Programa requiere que todo participante/ comprador tome curso de ocho (8) horas de asesoría financiera de educación para compradores de vivienda o CDBG-DR Housing Counseling Program previo a la fecha de radicación de la solicitud del préstamo. El participante recibe un certificado de asesoría con vigencia de un (1) año.

Se incluye el enlace de los nombres e información de contacto de las instituciones certificadas por HUD para ofrecerte el servicio de asesoría financiera.

Seguro o Garantía Hipotecaria

Según LTV/ CLTV y tipo de producto hipotecario

Duplicidad de beneficios

Se prohíbe que un individuo sea beneficiario de fondos federales cuando haya recibido asistencia financiera bajo otros programas ya sean seguros privados, instituciones caritativas u otros programas locales, estatales o federales. Ejemplos de estas ayudas son pagos de seguros de riesgo o de inundación por reclamaciones por daños causados por los huracanes Irma y María, ayudas para la rehabilitación o reemplazo de una propiedad residencial, fondos garantizados por Small Business Administration, SBA, entre otras ayudas.

Del solicitante/ comprador haber sido beneficiario de alguna de estas ayudas, se debe restar la ayuda recibida de la del Programa. Esta verificación está a cargo de Vivienda como parte el proceso de evaluación de elegibilidad.

Condiciones restrictivas

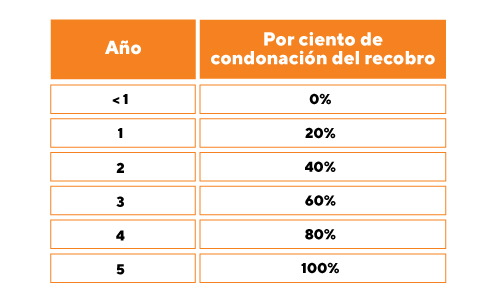

- Los compradores deberán utilizar la propiedad como su residencia principal por un período no menor de cinco (5) años de la fecha de la compra.

- En la eventualidad de una venta de la propiedad, la transacción requerirá autorización de AFV y está sujeto al recobro de la ayuda.

- El recobro de la asistencia del Programa es proporcional con el tiempo en que se ocupe la propiedad como residencia principal. La venta, refinanciamiento, arrendamiento o ejecución de hipoteca está sujeta al cobro de la asistencia del Programa de acuerdo con esta tabla:

Hay excepciones en la que AFV pudiera condonar el cobro de la asistencia del Programa con previa autorización:

- Cambio en las circunstancias financieras del hogar.

- Muerte de un cotitular / codeudor.

- Enfermedad o discapacidad permanente/a largo plazo de un prestatario o un dependiente.

- Divorcio o separación legal de uno de los deudores.

- Mudanza debido a la transferencia o reubicación laboral a un lugar que queda a más de (50) millas de distancia de la residencia principal actual del deudor para estar más cerca de tu trabajo.

Después de finalizar el proceso de solicitud a través del website, la AFV realizará la evaluación y determinará el monto final de la asistencia, tanto para el pronto como para los gastos de cierre.

Preguntas frecuentes

En relación con los requisitos para elegibilidad:

| P: | ¿Es requisito que el cliente tenga número de préstamo para participar de las Charlas de Asesoría Financiera? |

| R: | No, pero para poder brindarte la asistencia, debes tomar el curso de Asesoría Financiera. El curso dura aproximadamente entre 6 a 8 horas. Las citas se pueden coordinar por teléfono o en línea, al igual que el curso se puede tomar en línea o de manera presencial. Se recomienda que llames directamente a una de las agencias. El certificado es válido por un año y es totalmente gratis. |

En relación con la propiedad:

| P: | Casa con piscina, ¿cualificaría? |

| R: | Es aceptable, siempre y cuando esté en condiciones (llena y equipo funcionando). No es una condición que invalida la colateral. |

| P: | ¿Qué pasa si la propiedad no tiene las utilidades conectadas? |

| R: | Debe proveerse una certificación de maestro plomero y electricista (según aplique). En caso de que las mismas hayan estado conectadas hace menos de 1 año, debes proveer evidencia de conexión (factura). |

| P: | La propiedad posee dos unidades, ¿son aceptadas? |

| R: | El programa las permite, pero en esos casos son dos inspecciones. Cuando se someta el caso a vivienda, la tasación y la inspección tienen que coincidir. |

¿Cumples con los requisitos del programa? De ser el caso, aquí tienes los próximos pasos:

1. Solicita una Carta de Precalificación para un préstamo hipotecario. Precalifícate aquí.

2. Toma el curso requerido del Programa de Asesoría de Vivienda. Accede el curso aquí.

3. Haz oferta para comprar una propiedad y solicita un préstamo hipotecario.