Muchas personas sueñan con poder comprar una propiedad, para tener la seguridad de un techo para la familia, tener una casa o apartamento que puedas arreglar a tu gusto o para poder usarla como inversión, sin embargo, comprar una propiedad requiere de una preparación por parte del comprador. Esta guía te servirá para que puedas navegar por todo el proceso de compra con facilidad y confianza.

¿Estás preparado para comprar tu casa?

Aquí te compartimos los gastos y obligaciones que debes considerar cuando solicitas un préstamo hipotecario. Para evaluar tus gastos y obligaciones a ser consideradas durante el proceso de cualificación de tu préstamo hipotecario, debes identificar todas aquellas obligaciones en las cuentas que tienes que hacer un pago puntual o periódico. También, debes recordar que en todas aquellas deudas que aparezcas como deudor o codeudor, pueden ser consideradas como gastos durante el proceso.

De la misma manera, cuando estés reportando ingresos, debes asegurarte de que puedes evidenciar los mismos, y la potencial recurrencia de éstos. Esto significa que no es un ingreso eventual, que no es un ingreso no recurrente todos los meses.

- Empleo: Tener permanencia en el empleo es esencial al momento de solicitar tu préstamo, este es uno de los factores determinantes al momento de solicitar una hipoteca. Al evaluar tu solicitud, la institución hipotecaria verificará si has trabajado dos años o más en el mismo empleo o si tu línea de trabajo ha sido la misma durante este periodo. Se le solicitará al patrono una verificación de empleo, si es una persona que trabaja por servicios profesionales deberá proveer una copia del contrato.

- Deudas: La suma total de los pagos mensuales que realizas de tus deudas actuales, no debería exceder el 28% de tus ingresos, excluyendo el pago de la hipoteca. Si incluye el pago de la hipoteca no debe exceder el 43%. Algunas deudas que debes considerar son: préstamos personales, préstamos de auto, tarjetas de crédito, entre otras.

- Ingresos: Si eres una persona asalariada deberás guardar evidencia de los talonarios de pago de nómina y si trabajas por cuenta propia o servicios profesionales deberás presentar planilla certificada de los últimos 2 años, para evidenciar tus ingresos.

- Historial de crédito: Para toda transacción financiera e hipotecaria, la puntuación crediticia es la clave importante para lograr la aprobación deseada y las mejores condiciones en las ofertas de cierre que te pueden ofrecer. Este historial de crédito presenta tus deudas y cómo las has pagado. El conservar evidencia de pago de los servicios de agua, luz y teléfono puede servirte como evidencia alterna de tu historial de pagos. Igualmente, el pago de alquiler, si vives en una propiedad alquilada. Se solicitará tu informe de crédito a las agencias crediticias para verificar tu puntuación de crédito y si hay algún atraso en los pagos de deudas. Si incluyes otra persona en el préstamo hipotecario, también se considerarán las deudas de esa persona y cómo ha pagado, así como su puntuación de crédito. Para cualificar se considerará la puntuación más baja de entre los 2 solicitantes.

- Precalificación: Una precalificación es una evaluación preliminar de tus ingresos y gastos, basada en la información provista. La ventaja de realizar una precalificación es que te permite saber la cantidad aproximada por la que puedes solicitar el préstamo, te ahorrará tiempo en la búsqueda de la propiedad que deseas y te ayudará a escoger una casa que se ajuste a tu realidad financiera, es decir, a la cantidad que puedes pagar mensualmente por tu hipoteca. Te invitamos a que visites nuestra página web para solicitar tu precalificación.

- Ahorros: Posteriormente, el cliente recibirá un estimado de buena fe, con los términos y condiciones del préstamo y un desglose de los costos mensuales, el pronto y los gastos de cierre. Es importante recalcar, que en el proceso de solicitud del préstamo hipotecario la información ofrecida por parte del cliente será validada mediante documentación vigente. Deberás evidenciar que cuentas con el dinero para el pronto y los gastos de cierre. Puedes solicitar tu estimado preliminar en nuestra página web.

- Tasación de la propiedad: La propiedad será la garantía del préstamo solicitado, por lo que tiene que hacerse una tasación que indique su valor. Para establecer el préstamo máximo, siempre se utiliza como base el precio de venta o el valor tasado, el que fuera menor. La tasación la realiza un tasador certificado seleccionado por el Banco. Además de establecer el valor de la propiedad, la tasación nos indica si necesita reparaciones para ponerla en condiciones óptimas.

¿Cómo solicitar un préstamo hipotecario?

Para solicitar un préstamo hipotecario con Oriental, tienes varias alternativas.

- Accede a nuestra página web o comunícate al 787.777.CASA (2272).

- Visita una de nuestras sucursales convenientemente localizadas a través de toda la Isla.

- Haz una cita para que uno de nuestros ejecutivos te visite a tu casa o lugar de trabajo. El oficial hipotecario a cargo de tu caso te explicará todo el procedimiento, desde la solicitud hasta el cierre de tu préstamo hipotecario.

Cómo evaluar las ofertas hipotecarias: En los casos de compraventa, la cantidad del préstamo se determina por el precio de venta de la propiedad o el valor de la misma, según la tasación realizada, lo que sea menor. Además, cada producto permite prestar hasta una cantidad máxima calculada sobre la menor de estas dos cantidades. Por ejemplo:

- FHA: 96.75%

- Veteranos: 100%

- Rural: 100%

- Convencional conforme: 95%, con seguro hipotecario

La diferencia entre la cantidad que puedes tomar prestado para cada producto y la cantidad menor entre el precio de venta y tasación, la tiene que aportar el cliente que va a comprar. Esto se conoce como pronto pago o “down payment”.

Además, al evaluar una oferta debes considerar que las de tasas de interés más bajas tendrán gastos de originación y descuentos más altos, que se traducen en dinero que tendrás que aportar como parte de los gastos de cierre. Las ofertas de mayor tasa de interés tienen gastos de originación y descuentos más bajos y algunas no tienen esos gastos.

Por otro lado, las de menor tasa de interés tendrán un pago mensual más bajo y pagarás menos intereses durante la vida del préstamo, mientras que las de mayor tasa de interés tendrán pagos más altos y pagarás más intereses durante la vida del préstamo.

En conclusión, al seleccionar la oferta debes considerar con cuánto dinero dispones o necesitarás para cubrir el pronto pago y los gastos de cierre y el pago que desees tener.

Documentos necesarios

Los documentos iniciales que debes proveer al banco en el momento de la originación de un préstamo hipotecario son:

- Escritura de la propiedad con descripción legal y datos de presentación

- Talonarios de salario que cubran los últimos 30 días

- Comprobantes de Retención [ forma W-2] para los 2 últimos años

- Estados de cuenta bancarios de los 2 últimos meses

- Contrato de Opción de Compra Venta [si aplica]

- Evidencia de pago de opción al Vendedor [si aplica]

- Planillas certificadas de los últimos 2 años, para solicitantes que trabajan por su cuenta

- El 28% del ingreso bruto mensual debe ser suficiente para el pago de la mensualidad de la nueva hipoteca. Por lo general se consideran esos parámetros para cualificar los ingresos del solicitante, pero estos pueden variar dependiendo del producto y las circunstancias particulares del caso.

- El 43% del ingreso bruto mensual debe ser suficiente para el pago mensual de la hipoteca más las otras deudas mensuales. A discreción del banco se tomarán en consideración las deudas que se cancelen en los próximos diez meses, siempre y cuando no sean cuentas rotativas, ni los gastos corrientes de agua, luz, teléfono, colegio y compra. Se excluyen las deducciones de nóminas a excepción de algún préstamo.

- Entre otros documentos

Después de solicitar tu préstamo, ¿qué pasa?

Luego de completar tu solicitud, se procesará y validará toda la información relacionada a tus ingresos, deudas y empleo.

Una vez aprobado el préstamo, un oficial de cierre se comunicará contigo para proveerte la información final y coordinar fecha de cierre. Se verifica el estatus legal de la propiedad en el Registro de la Propiedad y si se adeudan o no contribuciones sobre la propiedad en el CRIM y/o el Departamento de Hacienda. La responsabilidad del banco es entregar la propiedad libre de gravámenes.

Una vez aprobado el préstamo, un oficial de cierre se comunicará contigo para proveerte la información final y coordinar fecha de cierre.

Si tu solicitud no es aprobada, recibirás una carta de parte del banco indicando las razones por la cual fue denegado. Te recomendamos que te comuniques con tu oficial bancario para que te informe sobre las razones.

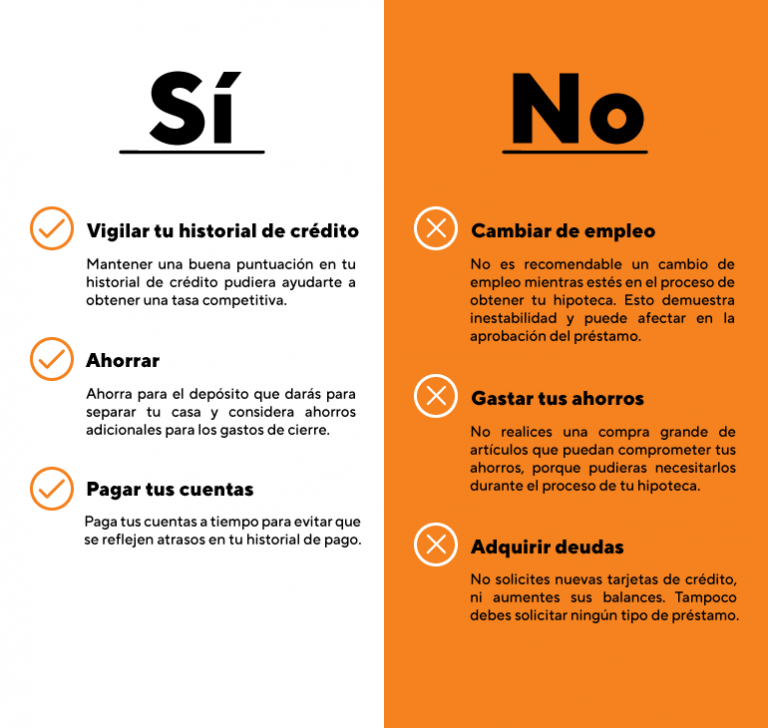

¿Qué hacer y qué no hacer si vas a comprar tu casa?